Un act de impunere prin care au fost stabilite obligații fiscale suplimentare ca urmare a refuzului dreptului de deducere a unor cheltuieli de către ANAF, a fost anulat de Direcția Generală de Soluționare a Contestațiilor (DGSC) din cadrul Ministerului Finanțelor.

Această soluție, emisă pentru soluționarea unei contestații fiscale susținute de o echipă formată din avocați D&B David și Baias și consultanți PwC România, prezintă o importanță aparte întrucât credem că va putea fi invocată cu succes de companii în procedurile de refacere a inspecției fiscale pentru a sublinia nevoia derulării acestora plecând de la cele stabilite de organul de soluționare.

În speță, contribuabilul a făcut obiectul unei inspecții fiscale în privința impozitului pe profit.

Cu această ocazie, organele de inspecție fiscală au refuzat dreptul de deducere a unor cheltuieli cu o serie de servicii achiziționate intra-grup, precum și a unor cheltuieli cu amortizarea unor mijloace fixe, stabilind în sarcina companiei diferențe de obligații fiscale suplimentare de peste 12 milioane lei.

Constatările echipei de inspecție fiscală erau întemeiate, pe de o parte, pe pretinsa lipsă a unui material documentar suficient pentru dovedirea prestării serviciilor în discuție și, pe de altă parte, pe negarea deductibilității unor cheltuieli cu amortizarea, deși compania a prezentat hotărâri judecătorești definitive pronunțate în spețe similare dezlegate în privința altor entități din grup cu activitate economică identică, care validau tratamentul fiscal aplicat de contribuabil.

Contribuabilul a formulat contestație fiscală împotriva impunerii suplimentare, pe care DGSC a admis-o și a dispus refacerea inspecției fiscale trasând în considerentele deciziei de soluționare o serie de direcții foarte clare pentru noua echipă de inspecție fiscală atât în privința necesității unei analize mai aplecate a documentației suport, cât și a verificării relevanței și incidenței dezlegărilor instanțelor de judecată în tranzacțiile analizate.

Refacerea inspecției fiscale a fost realizată, însă, fără ca noua echipă de inspecție fiscală să urmeze decizia de soluționare.

Practic, noua impunere realizată de echipa de inspecție fiscală era fundamentată pe baza acelorași constatări incluse în primul act de control și care au fost, astfel, invalidate de DGSC cu ocazia soluționării primei contestații fiscale.

Astfel, critica principală susținută în calea administrativă de atac în al doilea ciclu administrativ a fost întemeiată pe abordarea nelegală a noii echipe de inspecție fiscală care a ignorat constatările și dezlegările obligatorii ale organului de soluționare trasate prin actul de soluționare în privința necesității efectuării unei analize calitative a tuturor documentelor suport puse la dispoziție de contribuabil, respectiv a incidenței în cauză a unor hotărâri judecătorești invocate de contribuabil.

Noua contestație fiscală promovată de companie a avut în vedere emiterea actului de impunere cu încălcarea flagrantă a dispozițiilor art.

129 și art.

279 din Legea nr.

207/2015 privind Codul de procedură fiscală, cu modificările si completările ulterioare, fapt pentru care, în temeiul prevederilor art.

49 alin.

(1) lit.

e) din același act normativ, se impunea anularea impunerii efectuate cu nesocotirea actului de soluționare.

DGSC a validat poziția companiei și a anulat decizia de impunere emisă ca urmare a refacerii inspecției aplicând sancțiunea prevăzută de aceste dispoziții legale, conchizând într-o manieră corectă și legală că echipa de control nu a avut în vedere constatările din actul de soluționare și nici nu a arătat, în concret, de ce acestea nu ar fi relevante pentru derularea procedurii de refacere.

Astfel, organul de soluționare a concluzionat că o asemenea abordare încalcă voința legiuitorului, așa cum aceasta a fost expres stipulată la art.

129 și art.

279 Cod procedură fiscală, și justifică anularea integrală a unei asemenea impuneri.

Apreciem că soluția DGSC este una riguroasă și justă, fiind în linie cu spiritul și litera legislației procedurale fiscale care a instituit sancțiunea nulității tocmai pentru a preîntâmpina situația în care un contribuabil ajunge să fie impus de două ori în baza unor constatări cenzurate deja ca fiind nelegale.

Avem credința că pe această cale s-ar putea produce o revigorare a instituției refacerii inspecției și o transformare a acesteia, dintr-o procedură mai degrabă rudimentară și sumară ce se limitează la o copiere a unor constatări anterioare, la o veritabilă formă de verificare a elementelor cheie aflate în dispută între organele fiscale și contribuabili în privința a faptelor în discuție și a legislației fiscale aplicabile.

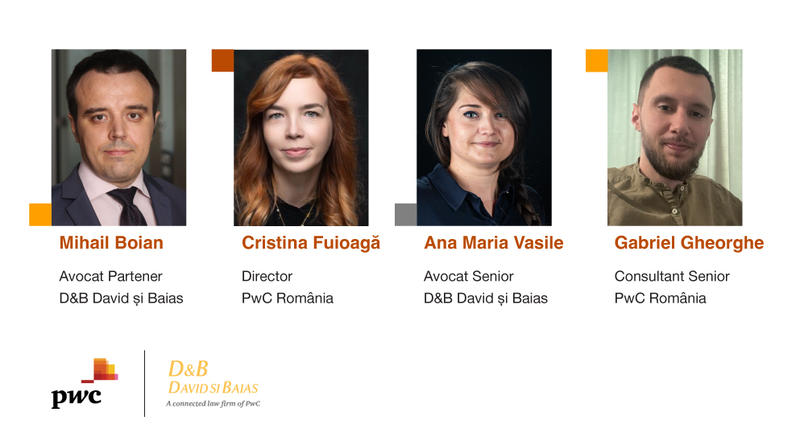

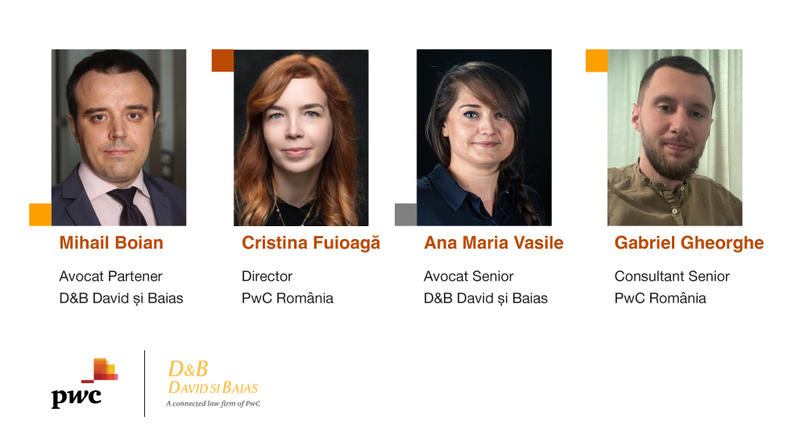

Echipa D&B David și Baias și PwC România implicată în obținerea acestei soluții a fost formată din Mihail Boian, Avocat Partener, Cristina Fuioagă, Director, Ana Maria Vasile, Avocat Senior și Gabriel Gheorghe, consultant senior.

Articol susținut de PwC România